Rechercher un bien immobilier

Chaque mois, les établissements financiers reçoivent de nouvelles demandes de rachats de crédits, cependant, le profil de l’emprunteur n’est jamais totalement identique. L’emprunteur d’un rachat de crédits en ce début d’année est beaucoup plus jeune qu’en décembre dernier avec un revenu moyen légèrement plus faible.

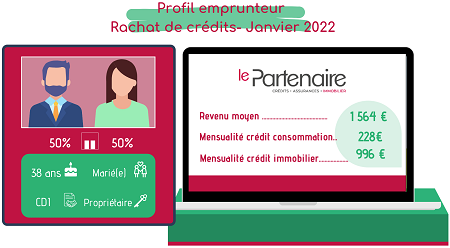

En ce début d’année, les emprunteurs d’un rachat de crédits sont en termes de parité équivalents, on retrouve 50% d’hommes et 50% de femmes. Ainsi la part des hommes a diminué au profit de celle des femmes ; en décembre dernier on comptait 52% d’hommes contre 48% de femmes.

L’âge moyen de l’emprunteur type a connu aussi un changement. En effet, depuis septembre 2021, l’âge des emprunteurs d’un rachat de crédits n’a cessé d’augmenter pour finalement en janvier 2022, chuter drastiquement en passant de 52 ans à 38 ans ce mois-ci. En termes de répartition d’âge, les 30 à 40 ans et les 40 à 50 ans sont ex aequo à 50%.

Pour ce qui est de la situation familiale des emprunteurs, ils sont mariés. Cependant, là où la situation diffère fortement par rapport aux mois précédents c’est au niveau du pourcentage d’emprunteurs mariés. En effet, le pourcentage a connu une hausse de 62% ce mois-ci en atteignant les 100 % ! Là où cette part n’avait cessé de décroitre depuis septembre, elle explose ce mois-ci, les célibataires et divorcés n’ont pas contracté de rachat de crédits ce mois-ci.

La stabilité de la situation professionnelle est essentielle lors de la souscription à un regroupement de crédits auprès d’un établissement financier. En effet, un CDD, ne garantissant ni des revenus réguliers ni une stabilité professionnelle à long terme est moins rassurant pour un établissement financier qu’un CDI, gage de sûreté en termes de stabilité professionnelle. Les banques sont ainsi plus susceptibles d’octroyer un rachat de crédits à un emprunteur potentiel qui détiendrait un CDI plutôt qu’un CDD, tendance qui s’est confirmée ce mois-ci.

En ce qui concerne le revenu moyen en janvier 2022, celui-ci a continué à diminuer même si la baisse est infime ; on ne compte que 2 € de différence par rapport à décembre 2021, le revenu moyen s’élève en janvier 2022 à 1 564 €.

Les différents crédits regroupés sont de nouveau le crédit consommation et le crédit immobilier. La mensualité du crédit consommation s’élève à 228 € pour un capital moyen de 9 673 €. Soit une hausse de 45 € de la mensualité et de 4 872 € du capital moyen. Quant au crédit immobilier, ce mois-ci la mensualité s’élève en moyenne à 996 € pour un capital moyen d’environ 124 548 €. Si on compare par rapport à décembre 2021, la mensualité moyenne du crédit immobilier a presque doublé, elle se situait à 479 €, elle a donc connu une hausse de 517 €. Le capital moyen d’un crédit immobilier a lui aussi connu une hausse prononcée. En effet, en passant de 56 689 € en décembre dernier à 124 548 € en janvier 2022, on enregistre une augmentation moyenne de 67 859 €. LE capital moyen du crédit immobilier dans le cadre d’un rachat de crédits a plus que doublé.

A cause de la crise du Covid-19, les revenus de nombreux ménages ont drastiquement diminué et certains ont du mal à régler leurs mensualités, c’est pourquoi le regroupement de crédit est la solution par excellence dans ce type de situation. En effet, le rachat de crédits va pouvoir permettre de regrouper tous les crédits en cours en un seul et même emprunt avec une seule mensualité, ce qui a pour effet de diminuer l’aggravement de la situation financière de l’emprunteur voir même de l’arrêter.

Par ailleurs, 37% des Français ont en moyenne un découvert frôlant les 316 €, 61 % restent optimistes et souhaitent à l’avenir investir, le regroupement decrédits semble ici être un choix tout aussi judicieux.