Rechercher un bien immobilier

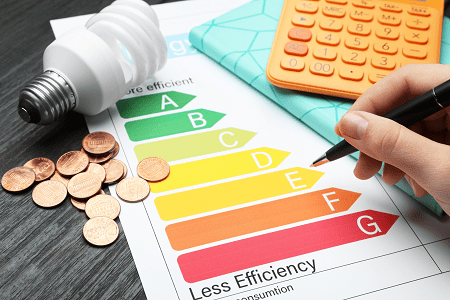

Grande thématique immobilière ces derniers mois, les logements considérés comme des passoires thermiques n’ont pas fini de faire parler d’eux. Aujourd’hui ce sont les conditions d’octroi d’un crédit immobilier pour ce type de logement qui semblent se durcir. En effet, les banques sont de plus en plus prudentes lorsqu’elles accordent un crédit immobilier pour un logement considéré comme une passoire thermique. Demande d’un apport plus important, d’un taux d’endettement moins élevé ou encore un montant des loyers moins pris en compte, où en sont les critères d’octroi pour les passoires thermiques ?

Remis en cause depuis quelque temps quant à sa fiabilité, le diagnostic de performance énergétique (DPE) est un incontournable du logement. Il semblerait que les banques tendent à changer leurs conditions d’octroi lorsque le logement concerné par le crédit immobilier est classé F ou G par le DPE. Investisseur ou simple accédant, les banques réclament quoi qu'il en soit plus d'apport pour l'achat de logements F ou G, ainsi qu’un revenu plus important. Car elles anticipent aussi une perte de valeur de ces biens et préfèrent donc par prudence ne financer que 80% de l'opération

En ce qui concerne les investisseurs, le montant du futur loyer perçu par l’emprunteur est pris en compte dans le calcul du taux d’endettement. Cependant, de plus en plus de banques ont décidé de diminuer le pourcentage pris en compte dans le calcul de ce taux d’endettement. Ainsi, pour les logements classés F, c’est 50% du futur loyer qui va être pris en compte. Dans certains établissements bancaires, le pourcentage des futurs loyers pour les logements classés G, s’est lui vu être réduit à 0%. Ces nouvelles conditions peuvent notamment s’expliquer par une interdiction de louer des biens immobiliers dont avec un DPE classé G dès 2025, puis pour ceux notés F en 2028.

L’investissement locatif, quel que soit le bien concerné, semblait déjà être un frein à l’obtention de son crédit immobilier. Ces nouveaux critères viennent donc de nouveau diminuer la possibilité d’investir. En effet, depuis plus d’un an déjà, la méthode de calcul du taux d’endettement avait été modifiée. Initialement, ce sont 70% des futurs loyers qui sont pris en compte dans le calcul. Après modification, pour un emprunteur ayant un projet similaire avec un même montant de loyers, des charges et un revenu identique, le taux d’endettement passait de 3% à 45%. Désormais, l’écart se creuse d’autant plus pour les investisseurs souhaitant financer un bien classé G ou F, dont le taux d’endettement passerait au moins à 48% pour ce même projet.

La norme établie pour un taux d’endettement maximal autorisé lors de la souscription d’un crédit immobilier est de 35%. Actuellement, cette norme imposée par le HSCF a pour but de limiter les risques de surendettement des ménages. Mais dans le même temps, elle impacte très fortement l’accès au crédit immobilier pour de nombreux français.

En effet le dépassement du taux d’endettement est un motif de refus de prêt fréquent ces derniers mois. La hausse des taux d’intérêts qui alourdit le coût d’un crédit immobilier y est évidemment pour quelque chose. Le temps où il était possible d’emprunter à 1% est désormais bien loin. Le taux moyen est actuellement autour de 3%.

Vous l’avez compris, le taux d’endettement est aujourd’hui une réelle problématique dans l’accès à l’emprunt. Mais elle devient encore plus importante lorsque l’emprunteur achète une résidence principale considérée comme une passoire thermique. On constate en effet que pour certains dossiers dont le logement en cours d’acquisition est classé F ou G, quelques banques limitent le taux d’endettement maximum à 30%. Les chances d’obtenir son crédit sont donc encore plus faibles.

Pourquoi cette décision ? Tout simplement parce que les banques considèrent que l’acquéreur devra réaliser des travaux de rénovation énergétique au sein de son logement. Qui dit travaux, dit nécessairement des coûts conséquents. Les banques jouent donc la carte de la sécurité en s’assurant que l’emprunteur disposera d’une réserve d’argent pour financer ses travaux, malgré sa mensualité de prêt à rembourser.

Dans le même temps, certaines banques décident d’accorder des prêts bonifiés aux emprunteurs qui font le choix d’acquérir un logement dont le DPE est de A ou B.